Wanneer dividend uitkeren met het oog op belastingontwikkeling?

De dividendbelasting is na veel discussie uiteindelijk niet afgeschaft. In de komende jaren veranderen diverse belastingtarieven, zowel de vennootschapsbelasting als de inkomensbelasting in box 2 en box 3. Wat zijn de gevolgen van de ontwikkelingen als u dividend wilt uitkeren uit uw onderneming?

Schulden aan de bv?

In de komende jaren wordt van dga’s verwacht dat zij eventuele schulden aan hun vennootschap beperken tot maximaal € 500.000 (buiten de eigenwoningschuld). Mocht u een deel van uw schuld willen ‘wegvegen’ door middel van een dividenduitkering, dan is natuurlijk de vraag wanneer u het beste (een deel van) een bedrag kunt uitkeren uit uw bv. Maar ook als u zeer beperkt schulden hebt bij uw bv wilt u wellicht weten wanneer het voor u fiscaal gunstig uitpakt om dividend uit te keren.

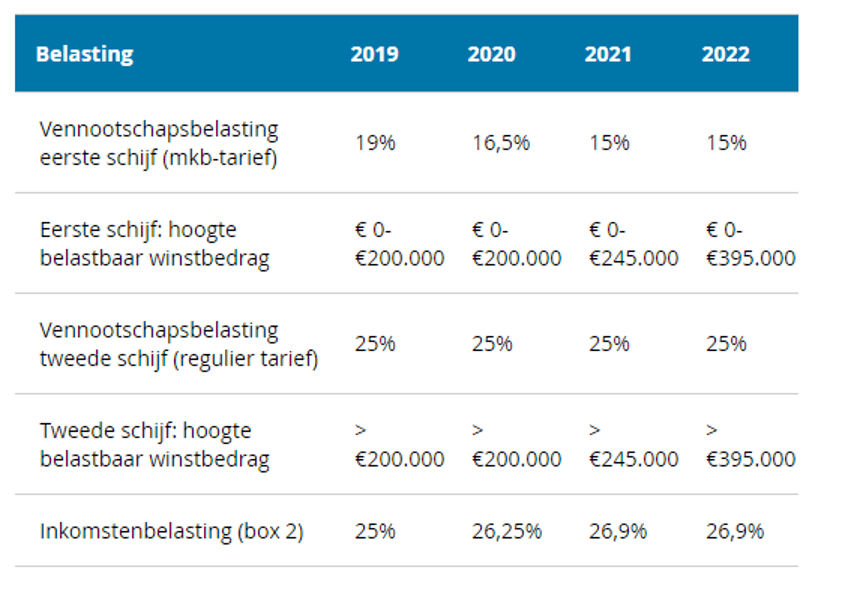

Vanwege de coronacrisis wil het kabinet het tijdstip waarop uw schuld aan de bv maximaal € 500.000 mag bedragen met een jaar verschuiven naar 2023. Hieronder vindt u de tariefontwikkelingen zoals die in Belastingplan 2021 zijn afgesproken.

Ontwikkeling vennootschapsbelasting

Vanaf 2019 wordt het “mkb-tarief” vennootschapsbelasting stapsgewijs verlaagd. Tot een belastbaar bedrag van € 200.000 bedraagt in 2020 dit opstaptarief 16,5% (in 2019 was dat nog 19%); voor het meerdere geldt het reguliere tarief van 25%. In 2021 blijft het reguliere tarief steken op 25%, het mkb-tarief daalt naar 15%. Intussen wordt de eerste tariefschijf van € 200.000 in 2020, verlengd naar € 245.000 in 2021 en € 395.000 in 2022.

Andere wijzigingen in de vennootschapsbelasting:

- Bedrijven zullen in de toekomst in geval van verliezen als gevolg van de ontbinding van een dochteronderneming of het staken van een bedrijfsactiviteit in het buitenland minder vaak zo’n verlies kunnen aftrekken van de in Nederland gemaakte winst. Het wetsvoorstel tot beperking van stakings- en liquidatieverliezen is op Prinsjesdag bij de Tweede Kamer ingediend.

- Over winst gemaakt met innovatieve activiteiten gaan bedrijven meer belasting betalen. Het verlaagde effectieve Vpb-tarief dat zij in de Innovatiebox betalen gaat omhoog van 7% nu naar 9% vanaf 1 januari 2021.

Ontwikkelingen inkomstenbelasting

Box 2

Het tarief over inkomsten uit aanmerkelijk belang in box 2 bedraagt 26,25% in 2020 en stijgt in 2021 verder naar 26,9%

Box 3

Box 3

De vermogensrendementsheffing in box 3 is vanaf 1 januari 2017 anders vormgegeven omdat het voordien veronderstelde rendement van 4% langdurig onhaalbaar is gebleken. De heffing in box 3 wordt sindsdien per jaar aangepast aan de rendementsontwikkeling van de verschillende categorieën beleggingen en is daardoor niet vooraf met zekerheid te voorspellen voor de komende jaren.

Per 1 januari 2021 wordt het heffingsvrij vermogen verhoogd naar € 50.000 per persoon. Het tarief stijgt naar 31%. De forfaitaire vermogensmix blijft hetzelfde.

Wanneer dividend uitkeren?

De vraag, wanneer het uitkeren van dividend gunstig uitvalt, is puur op basis van de afgesproken ontwikkelingen in de belastingtarieven te beantwoorden met “zo vroeg mogelijk”, aangezien de tarieven ieder jaar meer uiteen gaan lopen. Maar de tarieven vormen natuurlijk maar één aspect van het verhaal.

- Mocht u door de coronacrisis genoodzaakt zijn om gebruik te maken van bijvoorbeeld de NOW-regeling, dan mag u geen dividend uitkeren aan de aandeelhouders van uw bv. Voor mkb-ondernemers die een voorschot van minder dan €100.000 ontvangen of een definitieve subsidie van minder dan €125.000 geldt deze beperking niet.

- Ook mag u geen dividend uitkeren indien u verlengd uitstel van betaling heeft aangevraagd wegens liquiditeitsproblemen.

- Bedraagt de omvang van de schuld aan uw bv (veel) meer dan vanaf 2023 is toegestaan, dan speelt ook de vraag hoeveel geld u voor die tijd aan de bv kunt onttrekken zonder de continuïteit van die bv in gevaar te brengen. Over het uitgekeerde dividend betaalt u belasting in box 2, en het uitgekeerde bedrag – of een deel daarvan – kunt u vervolgens gebruiken om uw schuld aan de bv te verkleinen. Hoe veel geld u nodig hebt, hoe vaak u in de komende jaren in staat zult zijn om dividend uit te keren uit uw bv en of u op deze manier voor 2023 uw schuld voldoende kunt beperken, hangt af van uw persoonlijke situatie.

Alles bij het oude laten is in het geval van een omvangrijke schuld aan de bv af te raden. Over het ‘teveel’ aan schuld zou u vanaf 2023 namelijk het dan geldende IB-tarief in box 2 aan de Belastingdienst verschuldigd zijn, wat op basis van de nu geldende voornemens neerkomt op een heffing van 26,9% (tarief vanaf 2021). Alles wat u voor die tijd kunt aflossen, kost u minder.

Heeft u vragen over bovenstaande informatie? Neem dan gerust contact op met uw adviseur.